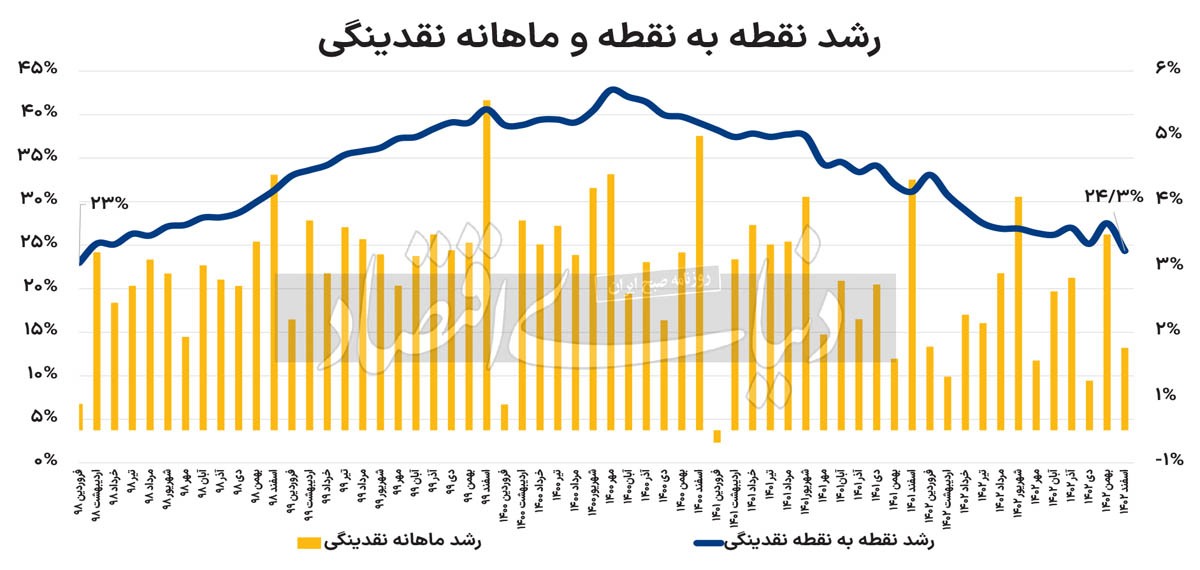

رشد نقدینگی در کف ۵ ساله

رشد نقدینگی نقطه به نقطه در مارس 1402 به کمترین میزان در 5 سال گذشته یعنی 24.3 درصد رسید. همچنین نرخ رشد نقدینگی نقطه به نقطه در بهمن ماه 27.5 درصد گزارش شده است.

به گزارش دنیای اقتصاد، بانک مرکزی اخیرا آمارهای مربوط به افزایش نقدینگی را به روز کرد. آمار جدید بانک مرکزی از رشد نقطه به نقطه نقدینگی در اسفند ماه 1402 معادل 24.3 درصد خبر داد. بر اساس این آمار رشد ماهانه نقدینگی 1.3 درصد است. بانک مرکزی پیش از این نرخ رشد نقدینگی نقطه به نقطه در اسفندماه را 25.6 درصد اعلام کرده بود. البته در این به روز رسانی نرخ رشد نقدینگی 1.3 واحد درصد کاهش یافت.

رشد 24.3 درصدی نقدینگی به این معنی است که بانک مرکزی به هدف خود برای رشد 25 درصدی نقدینگی تا پایان سال 1402 رسیده است. این رقم کمترین نرخ رشد نقدینگی از فروردین 1397 است.

یک دهه نقدینگی در ایران

تحلیل داده ها نشان می دهد که رشد نقدینگی کشور در دوره دولت یازدهم پس از اوج گیری در پایان دولت دهم روندی نزولی داشته است. رشد نقدینگی در سال های 1393 تا 1398 به طور متوسط حدود 25 درصد بوده است. اما از سال 1397 و با شناسایی آثار شدید تحریم های خارجی، بحران ارزی کشور و تشدید درگیری های بانکی، رشد نقدینگی کشور دوباره روند صعودی به خود گرفت. در اردیبهشت 1397 افزایش نقدینگی نقطه به نقطه به 25.2 درصد رسید و تا اسفند امسال به رقم 31.3 درصد رسید. از سال 1397 به بعد رشد نقدینگی در تمامی سال ها در محدوده بالای 30 درصد بوده و در سال 1402 به 24.3 درصد رسیده است.

آمار نقدینگی نشان میدهد که شوک برونزا به اقتصاد ایران باعث درگیریهای شدید بانکی در کشور شد و این امر منجر به افزایش شدید نقدینگی در اواخر دهه نود شد. در واقع پنج سال طول کشید تا کشور از نظر رشد نقدینگی به شرایط قبل از سال ۲۰۱۹ بازگردد. این نشان دهنده تاثیر قوی و طولانی مدت شوک های خارجی بر نرخ رشد نقدینگی است. شوک تحریم ها و افزایش نرخ ارز به طور غیرمستقیم منجر به افزایش تقاضای پول در کشور شد و این افزایش تقاضا باعث ایجاد نقدینگی بیشتر و افزایش عرضه پول به دلیل سیاست پولی منفعلانه بانک مرکزی شد.

اثر کنترل تعادل

در سال 1400 بانک مرکزی سیاستی به نام کنترل ترازنامه را در دستور کار قرار داد. این سیاست به کنترل حجم معینی از ترازنامه بانک ها می پردازد. بر اساس این سیاست، بانک هایی که بیش از حد معین نقدینگی ایجاد کنند، جریمه خواهند شد. از زمان اجرای این سیاست به ویژه در سال 1402 میزان افزایش نقدینگی به سمت کاهش گرایش پیدا کرد. اگرچه به طور قطع نمی توان گفت که کاهش نرخ رشد نقدینگی ناشی از کنترل رشد نقدینگی بوده است، اما می توان گفت اجرای این سیاست یکی از عوامل مهم در کنترل رشد نقدینگی در این سال ها بوده است. یکی دیگر از عوامل مهم در کنترل رشد نقدینگی در این مدت باید ثبات ارز و بهبود ذخایر ارزی در نتیجه افزایش صادرات نفت کشور باشد. علاوه بر این، گشایش های دیپلماتیک و توافق ایران و عربستان در پایان سال 1401 یکی از عوامل کنترل انتظارات تورمی بود. این انتظارات یکی از عوامل مهم تأثیرگذار بر وضعیت نرخ رشد نقدینگی است. زیرا در شرایطی که انتظارات تورمی بالاست، تقاضای سفته بازی برای پول افزایش می یابد. این عامل می تواند منجر به ایجاد نقدینگی درون زا در موقعیت انفعالی بانک مرکزی و افزایش نرخ رشد نقدینگی شود.

چشم انداز سال آینده

بررسی عملکرد بانک مرکزی در سال گذشته نشان می دهد که این بانک به هدف خود رسیده است. اما این موفقیت را تنها در سال جاری نمی توان نتیجه اقدامات بانک مرکزی دانست. عوامل مختلف سیاسی بر عملکرد اقتصادی کشور و طبیعتاً نرخ رشد نقدینگی تأثیرگذار بود. بانک مرکزی هدف رشد نقدینگی خود در سال 1403 را 23 درصد با باند نوسانی 2 درصد اعلام کرد. در شرایطی که ریسک های مختلف سیاسی شرایط اقتصادی کشور را در سال آینده تهدید می کند، باید دید عملکرد بانک مرکزی چگونه می تواند افزایش نقدینگی در شبکه بانکی را کنترل کند.

به گفته مسئولان بانک مرکزی، این نهاد همچنین موظف است تا پایان برنامه هفتم، رشد نقدینگی را به 13.8 درصد و نرخ تورم را به 9.5 درصد برساند. 1406. بر اساس این برنامه، بانک مرکزی نیز موظف است میزان عدم تطابق بانکی را سالانه 20 درصد کاهش دهد تا زمانی که در پایان برنامه هفتم به صفر برسد. به همین دلیل اگر رشد نقدینگی امسال در محدوده هدف باقی بماند، لازم است در سال های بعد اصلاحات بانکی به گونه ای باشد که رشد نقدینگی به سطوح پایین تری برسد. این نشان می دهد که با وجود موفقیت نسبی بانک مرکزی تا به امروز، این نهاد باید گام های بیشتری برای کنترل رشد نقدینگی بردارد.